こんにちは~しんたろうです。

現在、FX初心者向け波引きセミナーを開催させていただいておりますが、その中でも波引きの基本「大中小」はとても重要な情報をたくさん持っていると解説しております。

ですがそもそも何故、チャートを大中小に区分して考えなければいけないのでしょうか。

その理由を説明することが出来れば、あなたは立派な波引きマスターの称号を得られるでしょう。それではこの記事を最後までお読み頂ければ幸いです。

こんな方におすすめ

- 波を引くとどんどん規模が大きくなってしまう方

- トレンドがどちらに向いているのか迷ってしまう方

- トレードすると逆張りばかりになってしまう方

- 先端トレードが捨てきれない方

解説動画

波引きの基本「大中小」をマスターしよう

この記事をお読みになられているということは、どうしてこの勉強会はチャートの波引きをここまで徹底的に行っているのだろう?と疑問に思った方ではないでしょうか。

「チャートの波引きなんて意味がない」

「出来上がったチャートなんだから何とでも言える」

という意見も聞こえてきそうですが、そういう意見を述べられる方で波引きが完璧な方に出会ったことがないこともまた事実です。

では何故完成したチャートで波引きを行うのでしょうか。

あえて言わせていただくと完成したチャートで波が見えていないからトレードするべきポイントを見つけられていないと断言出来るからです。

それもそのはず、トレード直前下準備は波引きが基本であり、それがFXの全てだと確信しているからです。

そもそも自分が今からトレードするチャートが、推進波中なのか、それともこれから修正波がやってくるのか考えずにトレードされる方があとを絶たず、気がついたときにはチャンス相場に乗り遅れるという事象を繰り返している方が多いように感じます。

そうならないためにも日頃から波引きを行い、常にチャートのちょっとした気配を察知しなければいけません。

そのチャートの敏感な動きに対応するために波引きがあるのですが、今回のテーマでも有る「大中小の波」を引かなければいけない理由もここにあります。

チャートに「基準」を設ける

チャートとは小さい波が集まった集合体のようなもので、その全ての波は「フラクタル構造」になっており、エリオット波動論で学ぶ基本構造「推進波5波+修正波3波」で構成されております。

ちなみにフラクタル構造とは簡単に言うと小さな規模の波が集まって、より大きな波を作るという基本構造のことを指しておりますが、どこまで拡大しても縮小しても基本構造は同じ波という至ってシンプルなものです。しかしそれが返って私達を苦しめます。

というのもどこまでいっても波なのですから、極端な話、年足でも10年足でも波は波ですし、どこまで細かく見ても波なので、いざ推進波をトレードしようと考えても超長期足が修正波の一部だったら「今現在のトレンドはどっちなんだ?」と混乱してしまうことでしょう。

そうならないためにも、勉強会ではまずどこからどこまでの範囲の時間軸チャートを自身のトレード対象とするのか、そして波の基準をどこに据え、そこからどう展開するのか決めることがFXを行う上で最優先事項となります。

「自分で勝手に決めていいの?」

いいですよ~と言いたいのですが、この問に対する答えはある意味正しいですし、ある意味間違っております。

正しい波引きとは、相場にかかわる多くの参加者がおそらくこのようにチャートを見ているのだろうと仮説を立てながら波引きを行うことであり、大口取引を行う方たちがどのように考え、チャートのどこを狙っているのかを波引きから得られた情報をもとにトレードポイントを考えていくことが正しい波引きの目的でもあります。

そのためにも勉強会ではまず3つの「基準を設けるための情報」を使ってチャートにある程度の秩序を設けていくのです。

1.推進波 第一波

推進波第一波を用いることで、チャートの波引きにある程度「大きさ」を決めることが可能になります。

というのも推進波第一波の特徴として、必ずどこかの重要な高値安値を負かしに行くという性質から、波引きを行う上で最も大切な「チャートの大きさ」を私達にもたらしてくれるのです。

推進波第一波の出現によって、新たなトレンドがこれから発生することを相場全体に知らしめることが出来るのですが、私達にはどのくらいの規模でこの先のチャートが動くのか、相場の参加者の「意思」を知ることが出来る貴重な波として扱っております。

第一波が目指す高値安値は、世界中のトレーダーが注目していた高値安値ということになり、その高値安値が更新されるのかされないのか分かればトレンド継続orトレンド終了が判断できるというポイントになります。

なので波引きを行えば、過去チャートの値幅から考えてチャートの現在大きさが判別可能ということになるのです。

それでは実際に推進波第一波を用いて波の大きさを測ってみましょう。

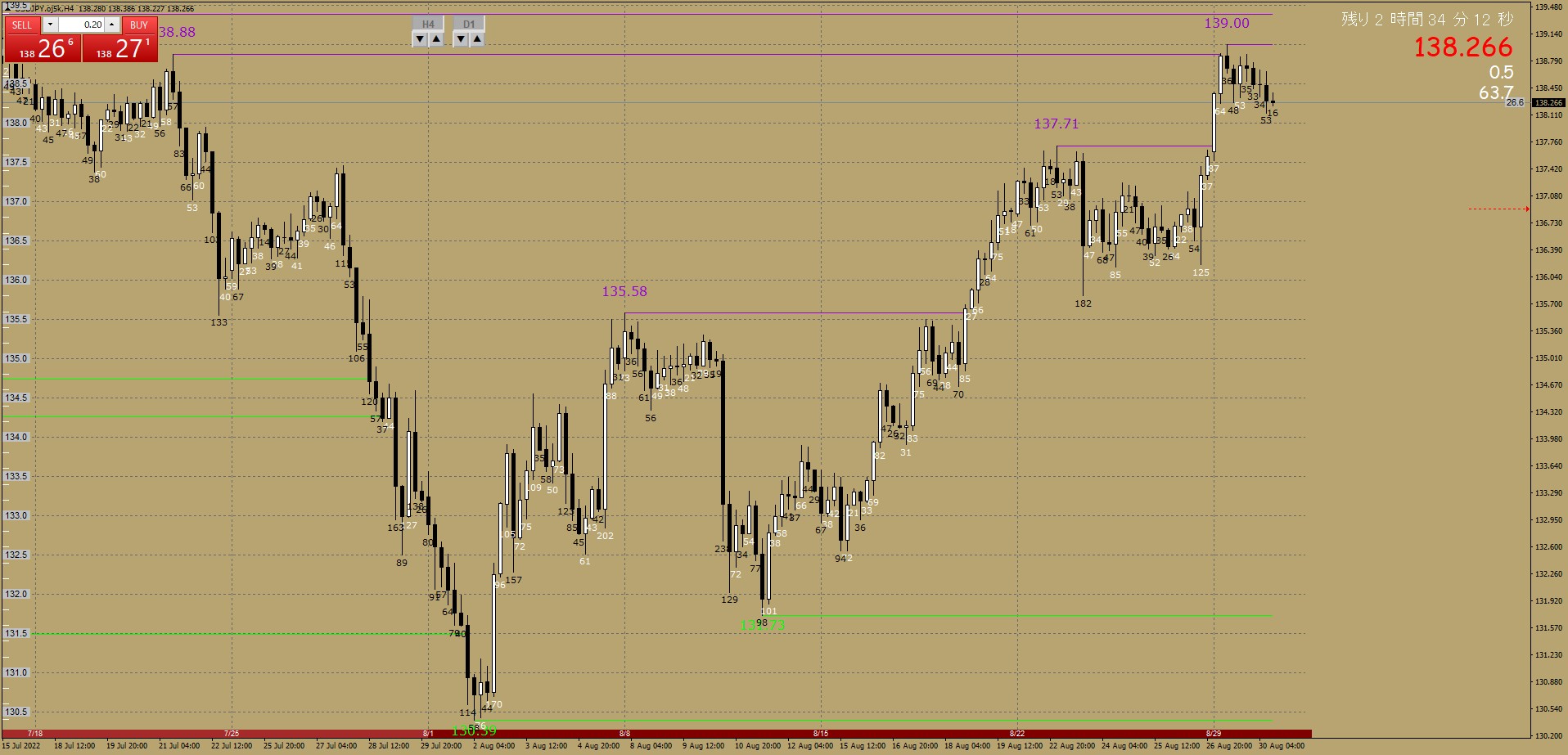

こちらのチャートは4時間足で推進波第一波が出現したところをトレンドラインを用いて描いたものです。

赤い波が推進波第一波なのですが、注目すべきポイントは黄緑色の波の安値を相場の参加者がトレンド転換としてみていた「安値」だったことがチャートから分かったということです。

その証拠に推進波第一波が出現したあと、第二波である修正波を作ったことから、左側のチャートの安値が4時間足では重要な安値だったことが伺えます。

もし重要な安値でなかったとすれば修正波も発生せず、まるで何事もなかったかのようにそのまま通過する可能性もあったのではないでしょうか。

しかし注目されていた安値だったからこそ、利食いの対象や損切りの対象として参加者に扱われ、ある程度の修正波を作ったことから、トレンド転換にかかわる重要な安値だったことが伺えるのです。

そのためチャートの中にある推進波第一波と大中小の波引きから得られたチャートの高値安値がここで繋がります。

黄緑色のトレンドラインの高値安値が大中小三段階で引かれた高値安値のどちらかに該当すると、相場の参加者は少なくとも4時間足の大中小の高値安値にかなりの注目を集めていたということになります。

注目を集めていたということは私達一般投資家は、今後の相場に対して、4時間足の高値安値更新後の値動きに注目してエントリーポイントを検討しなければいけませんし、ここからトレンドの終点であるチャートのゴールを考える際も4時間足チャートの高値安値は無視できない存在だと知らなくてはいけないのです。

ゴールを定めるために、大中小のどこかの高値安値を使わないといけないのは言うまでもありません。

もう一つここから分かる情報は推進波第一波が出現する前に発生した副次的な波がはっきりわかる点です。

先程のチャートに副次的な波を描いてみました。

注目していただきたいのが紫の波なのですが、第一波が出現したことによって、紫の波が全て副次的な波であることがわかります。

ということはこの後発生する波を分析する際にも紫の波と同等の波を見つけることが出来れば、その上位の波を知るができ、チャートがどのあたりまで成長するのか考える重要な手がかりを得ることが出来るのです。

そのため波引きの際、修正波の値幅を知り比較、分類分けすることはとても重要な情報を含んでいるということが分かるのです。

紫の波が発生!と分かればフラクタル構造から上位の波が見えてくるのですから、例えば現在の波が3-3-3波のようなカウントをすることも可能になりますし、明確なエントリーポイントを狙うことも可能になります。

なのでこの情報を用いれば、現在の波がここからどのように成長し、どこへ向かっているのか、チャートの右側がはっきり見え、手に取ってみるような感覚になるはずです。

推進波第一波はそれだけ非常に重要な情報を私達にもたらしてくれるため絶対に見逃せない波だということが分かると思います。

2.修正波 a-b-c波

修正波は基本的に3つの波から構成されており、カウントは英字でa-b-c波となるため、チャートの中では比較的見つけやすい波となります。

第一波出現後にほとんどのケースで修正波が現れるので、波の基準を考え際、一緒に分析することでよりチャートの大きさを知ることが可能になるのです。

実際のチャートで確認してみましょう。

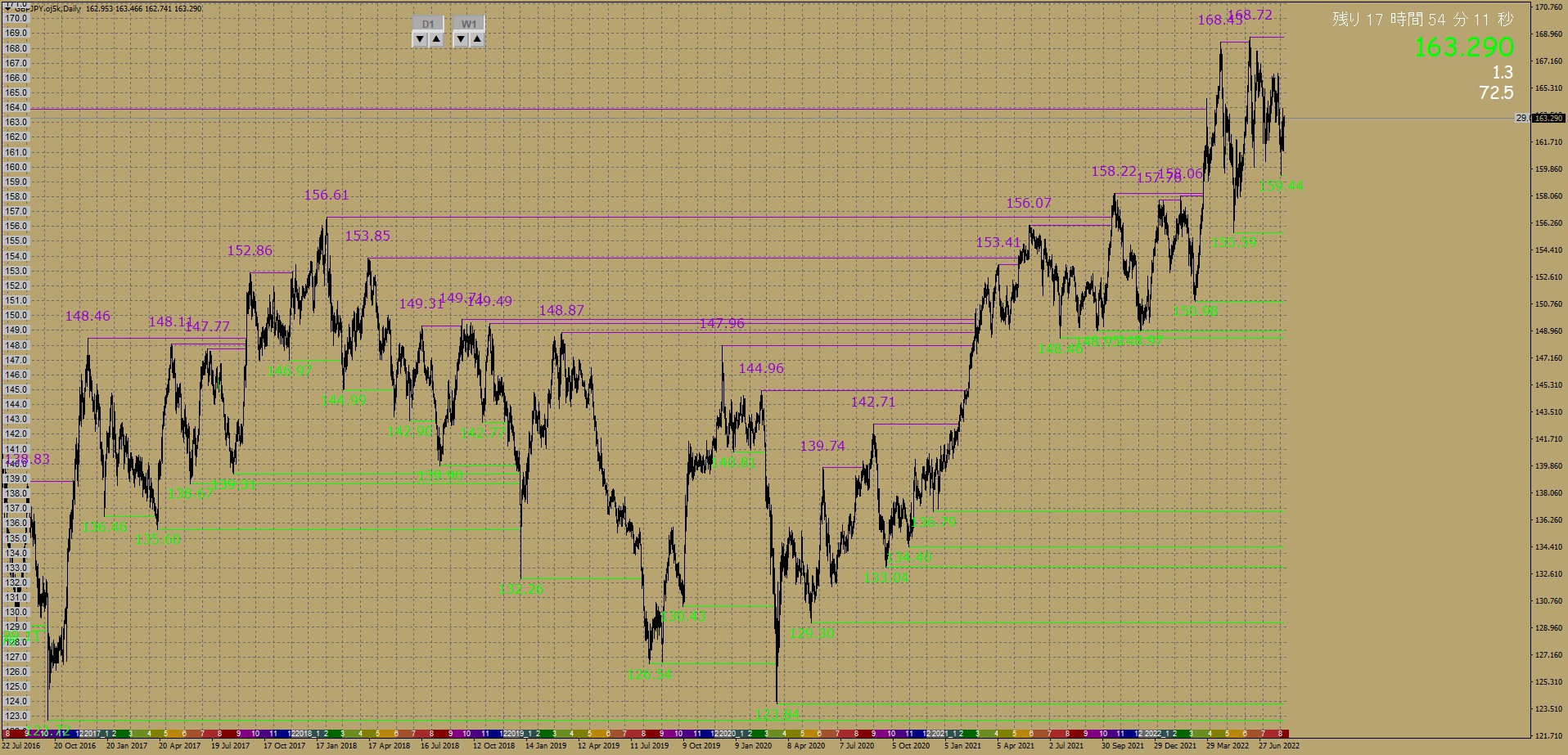

こちらはUSDJPY日足チャートの修正波に紫のトレンドラインを引いたものです。

修正波を見つける際はトレンドとは逆方向へ動いている波で、3つの波から構成されているチャートを見つけることがポイントになります。

このチャートもそうですが修正波が、3つの紫の波で構成されているので容易に見つけることが可能です。

では何故、修正波がチャートの大きさを知る上で重要な情報を持っていると分かるのでしょうか。

それはa-b-c波揃って初めて1つの修正波として扱われている点にあげられます。

3つの波が揃って修正波が完成したと相場の参加者が考えているのであれば、少なくとも日足にその調光が見えた場合、多数の参加者は日足を見て相場を判断していると考えられます。

逆に言うと相場を動かしている方は、最低でも3つの波が揃うのを待ってから相場に参入しているのではないかと考えることも出来るのです。

となると今後、このサイズの修正波を多く出現させ、相場にある程度の「大きさ」をもたらすのではないかと推測出来るのです。

修正波からわかることは他にもございます。

それはエントリーのタイミングです。

先程の修正波3波のあと、時間はかかったとは言え、しっかりとアップトレンドを継続しております。

ということは基本的に修正波a-b-c波出現後にトレードを開始するのが最も効率的なトレード方法と言えるのではないでしょうか。

私の知り合いで月足が修正波に突入すると旅行に行くトレーダーがいるのですが、何故旅行に行くかというとチャートをできるだけ見ないためと言っておりました。

月足レベルで修正波ということは、短期に落とし込んでもしっかりした成績を収めにくいですし、まして修正波はトレンドではないですから、必ず推進波が来る前兆みたいなものです。

なので修正波が終わるとそのトレーダーは日本に帰国するのですw

3.小波が少なく急激に動いた波やローソク足

第一波や修正波だけでも相場の参加者が見ているチャートの規模を知ることは可能ですが、この小波が少なく急激に動いた波やローソク足を使うことでより詳細な情報を得ることが可能になります。

まず上記チャートの赤矢印に注目してみてください。

赤矢印が指し示すローソク足はダウントレンド中にあり、大陰線という特徴を持っており、とても目立つ存在であることがわかります。

しかし本当に重要な情報はこれではなく、その出現した位置に隠されております。

大陰線が出現したポイントは、簡単に説明すると相場の参加者が注目していたポイントに差し掛かったということを意味しており、それは水平線だったり重要な高値安値だったりします。

ということは相手勢力を必殺技で倒すためにわざわざ大陰線を作ったことになるのですが、確実に倒すにはこれが一番効果的であると同時に、倒された安値は誰でも注目してしまう「ボス」のような存在だったことも分かるのです。

もし中途半端な技を繰り出し、ちょっとでも残党が残ってしまった場合、相手勢力を倒せず「弱い軍勢」というレッテルを貼られた上にトレンド終了と新たなトレンド開始かも・・・と世間に思わせてしまうかもしれません。

そうなってしまわないために絶対相手を葬れる必殺技が必要になるので、このような箇所で大陰線や大陽線が出現することになるのです。

それだけ高値安値付近にいた相場の参加者が重要な存在だったことを我々に教えてくれております。

もう一つここから分かる情報は、高値安値更新後の値動きから相場の参加者の見ている規模を知ることが出来るという点です。

大陰線や大陽線が出現した付近にいる注目する高値安値が分かれば相場全体の規模を知ることに繋がるのではないでしょうか。

上記チャートの場合、左側の水色、もしくは青色のトレンドラインに注目してみましょう。

例えば水色くらいの規模で相場の参加者がチャートを見ていたとすると中腹に有る安値に注目が集まっている可能性があるということになります。

実際のチャートでは、中腹に有る安値を更新された際、修正波を出現させているのである程度の参加者が「目的地」にしていたことは明白な事実です。

しかし下部の赤矢印付近の修正波の値幅と比較すると、修正波の規模が小さいことから、上部の安値はそこまで重要な高値安値ではなかったことも知ることができます。

この高値安値の更新後の修正波の規模を比較分析することで相場の参加者が見ていたチャートの大きさを知ることが可能になり、それと同時に本当に重要な高値安値を知ることも可能になるのです。

とは言っても四六時中、大陽線や大陰線が出現しているわけではありませんので、例えば重要な経済指標や要人発言、災害や戦争によって為替に影響を及ぼした際は、急激に動いた値幅と値動きが止まった付近を分析することで、チャートを動かしている参加者の見ている規模を測ることが可能になります。

私にとって経済指標は、チャートの大きさを測るための物差しでしかありません。

内容や結果よりも、どのくらい注目している経済指標だったかのほうが重要なので、必ず政策金利、雇用統計、GDPだけは、チャートの大きさを測る際に用いることにしております。

まとめ

ここまでくれば波引きの重要性と何故、大中小で波を描かなければいけないのか理由がわかってきたと思います。

ですが本当に重要なことはこれだけではありません。ここでは書ききれないの次回、後編をお待ち下さい。

何かご質問等ございましたら、是非FX波引きセミナーにご参加いただき、回答させていただきたいと思います。

皆様のご参加を心からお待ちしております。ここまでお読み頂き誠にありがとうございました。

応援ありがとうございます。